![Scheinselbstständigkeit vermeiden: Regeln und Tipps]()

Kleinunternehmer, die nur für einen Auftraggeber arbeiten, gelten schnell als scheinselbstständig. Das kann für den Unternehmer teuer werden. Für

Scheinselbstständigkeit gibt es wenig feste Kriterien, dafür umso mehr Ermessensspielräume. Eine Gefahr vor allem für Auftraggeber.

Eigentlich selbstständig, aber doch irgendwie weisungsgebunden? Wie stark unterscheidet sich die Arbeit eines Selbstständigen im Rahmen eines Werkvertrages von der eines fest angestellten Mitarbeiters? Solche Fragen stellen

Sozialversicherungsträger, wenn sie einem Verdacht auf Scheinselbstständigkeit nachgehen. Ein Scheinselbstständiger leistet die Arbeit eines abhängig beschäftigten Mitarbeiters.

Für den Scheinselbstständigen zahlt der

Auftraggeber beziehungsweise

Arbeitgeber jedoch keine Lohnsteuer und keine

Sozialversicherungsbeiträge. Außerdem stehen dem selbstständigen Auftragnehmer keine Arbeitnehmerrechte zu (Urlaub, Kündigungsschutz, Lohnfortzahlung im Krankheitsfall etc.).

Scheinselbstständigkeit kann teuer werden

Besteht ein Verdacht, schickt die Deutsche Rentenversicherung Bund einen Prüfer. Scheinselbstständige Beschäftigungsverhältnisse fallen jedoch auch bei Kontrollen der

Finanzkontrolle Schwarzarbeit (FSK) auf, einer Dienststelle des Zoll. Erfüllt das Verhältnis zwischen einem Dienstleister und seinem Auftraggeber nicht die Anforderungen an eine echte Selbstständigkeit, kann das vor allem für den Auftraggeber teuer werden, warnt der Nürnberger Rechtsanwalt

Jörg Steinheimer in einem Beitrag für das Portal Anwalt.de:

- Der Auftragnehmer kann eine Festanstellung einklagen. Diese Gefahr drohe vor allem, wenn der Auftraggeber das Auftragsverhältnis beende, warnt der Anwalt.

- Kommt eine Betriebsprüfung zu dem Schluss, dass ein sozialversicherungspflichtiges Beschäftigungsverhältnis vorliegt, dann muss der Auftraggeber rückwirkend Lohnsteuer nachzahlen. Im schlimmsten Fall bis zur Festsetzungsverjährung (4 Jahre) .

- Die Sozialversicherungsträger können für diese Frist rückwirkend die Sozialversicherungsbeiträge kassieren. Bei Vorsatz ist dies sogar für die vergangenen 30 Jahre rückwirkend möglich.

- Erkennt die Prüfung den Unternehmerstatus des "Auftragnehmers" nicht an, muss der "Auftraggeber" die zu Unrecht an den "Auftragnehmer" gezahlte Umsatzsteuer zurückfordern. In der Folge der Rechnungsberichtigung durch den Auftraggeber müssen Auftraggeber und Auftragnehmer rückwirkend ihre Umsatzsteuererklärungen und Umsatzsteuer-Voranmeldungen rückwirkend berichtigen.

- Macht sich der Auftraggeber verdächtig, mit Vorsatz gehandelt zu haben, setzt er sich dem Verdacht des Sozialversicherungsbetrugs aus. Das ist strafbar.

Anzeige

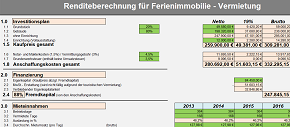

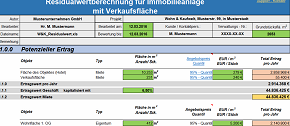

Die „Valuation Box“ beinhaltet drei verschiedene, unabhängig voneinander verwendbare

Excel-Vorlagen zur einfachen und schnellen Unternehmensbewertung. Abgedeckt werden dabei die drei Verfahren: Discounted Cashflow Methode (DCF), Venture Capital Methode, First Chicago Methode

. Preis 29,75 EUR ....

Download hier >>

Nach welchen Kriterien prüfen Behörden eine echte Selbstständigkeit?

"Die Abgrenzung zwischen abhängiger Beschäftigung und

selbstständiger Tätigkeit erfolgt im Sozialversicherungsrecht grundsätzlich einzelfallbezogen. Eine gesetzliche Regelung, die alle Einzelfälle rechtssicher abdeckt, gibt es nicht", stellt der Hannoveraner Rechtsanwalt Peter Koch (rkb-recht.de) in einem Beitrag auf dem Portal anwalt.de fest.

Eine

abhängige Beschäftigung lässt sich in der Regel ausschließen, wenn ein Auftragnehmer als Gesellschaft mit beschränkter Haftung (GmbH), als Kommanditgesellschaft (KG) oder als Offene Handelsgesellschaft (OHG) eingetragen ist. Wenn der Auftragnehmer selbst sozialversicherungspflichtige Mitarbeiter beschäftigt, kann er ebenfalls kein Scheinselbstständiger sein.

Das trifft auf die große Menge der Einzelunternehmen nicht zu, die beispielsweise selbstständig Medien- oder IT-Dienstleistungen anbieten. Auch ein Freiberufler kann als abhängig Beschäftigter eingestuft werden. Finanzamt und Sozialversicherungsträger prüfen bei Verdacht immer zunächst den Vertrag zwischen Auftraggeber und Auftragnehmer. Letztlich entscheiden jedoch die tatsächlichen Umstände unter denen ein Auftragnehmer arbeitet.

Der Gesetzgeber nennt in § 7 Abs. 1 SGB IV nur

zwei Kriterien: "Anhaltspunkte für eine (nicht) selbstständige Beschäftigung sind eine Tätigkeit nach Weisungen und eine Eingliederung in die Arbeitsorganisation des Weisungsgebers." Die Deutsche Rentenversicherung Bund, die letztlich prüft inwiefern eine

Selbstständigkeit nur zum Schein existiert, veröffentlicht folgende Merkmale für Scheinselbstständigkeit auf ihrer Internetseite:

- Die uneingeschränkte Verpflichtung, allen Weisungen des Auftraggebers Folge zu leisten

- Die Verpflichtung, bestimmte Arbeitszeiten einzuhalten

- Die Verpflichtung, dem Auftraggeber regelmäßig in kurzen Abständen detaillierte Berichte zukommen zu lassen

- Die Verpflichtung, in den Räumen des Auftraggebers oder an von ihm bestimmten Orten zu arbeiten

- Die Verpflichtung, bestimmte Hard- und Software zu benutzen, sofern damit insbesondere Kontrollmöglichkeiten des Auftraggebers verbunden sind

Die Liste hat allerdings keinen

Gesetzesrang. Als Merkmal für eine Scheinselbstständigkeit wird die Rentenversicherung außerdem werten, wenn der Auftragnehmer dieselbe Arbeit zuvor als Angestellter des Auftraggebers ausgeführt hat.

Scheinselbstständigkeit vermeiden: 10 Tipps für Auftraggeber

Unternehmen bleibt nur ein Weg, sicher zu gehen, dass sie mit einem Auftrag an einen selbstständigen Auftragnehmer keine Scheinselbstständigkeit begründen: Sie müssen sich an die

Clearingstelle der Rentenversicherung wenden.

Deutsche Rentenversicherung Bund

Clearingstelle für sozialversicherungsrechtliche Statusfragen

10704 Berlin

Telefon: 0800 10004800

Die Clearingstelle wird im

Zweifel auf eine abhängige Beschäftigung entscheiden. Allerdings müsse sie vor einer endgültigen Entscheidung den Beteiligten die Möglichkeit geben, ihre Argumente vorzubringen, erklärt die Industrie- und Handelskammer Frankfurt am Main in einem Leitfaden zur Scheinselbstständigkeit. Die Beteiligten können auch

Widerspruch und Klage gegen die Entscheidung einlegen. Dies hat aufschiebende Wirkung.

Wichtig: Im Zweifel sollten Unternehmen als Auftraggeber frühzeitig eine Anfrage an die Clearingstelle richten. Hat die Rentenversicherung zum Zeitpunkt der Anfrage bereits selbst ein Verfahren eingeleitet, ist es zu spät.

Damit bei einer

Prüfung gar nicht erst der Verdacht von Scheinselbstständigkeit aufkommt, sollten Auftraggeber einige Vorkehrungen treffen. Der

Fachverlag BWR-Media gibt folgende Tipps:

- Dienstvertrag: Auftraggeber sollten mit einem Auftragnehmer stets einen Dienstvertrag schließen (keinen Arbeitsvertrag!).

- Im Vertrag sollte festgehalten sein, dass allein der Auftragnehmer für die Abführung gesetzlicher Abgaben (Steuern, Sozialversicherung) verantwortlich ist.

- Genau festhalten für welche Tätigkeit welches Honorar anfällt.

- Im Vertrag festhalten, dass der Auftragnehmer Aufträge ablehnen und Aufträge anderer Kunden annehmen darf.

- Vertraglich vereinbaren, dass ein Auftragnehmer zur Erledigung der Aufgabe auch Hilfskräfte einsetzen kann.

- Lange Zeiten der Vollzeitbeschäftigung vermeiden. Aus dem Vertrag sollte hervorgehen, dass der Auftragnehmer nicht mehr als die Hälfte seiner Arbeitskapazität für den Auftrag brauchen wird.

- Anschein der Eingliederung in den Betrieb vermeiden: Kein eigener Schreibtisch beim Auftraggeber, keine Visitenkarten oder Firmen-Mailadressen des Auftraggebers für den Auftragnehmer.

- Nutzungsgebühr für Arbeitsmittel vereinbaren.

- Art der Tätigkeit: Erledigt der Auftragnehmer eher untergeordnete Routineaufgaben, spricht das für eine abhängige Beschäftigung.

- Auftraggeber sollten Auftragnehmern mit einem eingetragenen Gewerbe oder einer Gesellschaft den Vorzug geben. Schon ein Auftragnehmer mit einer Unternehmergesellschaft, UG (haftungsbeschränkt), wird seltener als abhängig Beschäftigter angesehen werden als ein Freelancer ohne eingetragene Gesellschaftsform.

8 Tipps für Auftragnehmer

Die Prüfer der Deutschen Rentenversicherung Bund finden immer wieder

schwarze Schafe unter den Unternehmen, die Arbeit in Scheinselbstständigkeit erledigen lassen, um Sozialversicherungsbeiträge zu sparen und sich um Arbeitgeberpflichten zu drücken. Für den Arbeitnehmer zieht die Scheinselbstständigkeit Nachteile nach sich: Sie müssen Steuern und Sozialversicherung selbst bezahlen, müssen sich oft sogar

privat krankenversichern.

Auftragnehmer, die sich ausgebeutet fühlen, können ihren Status von der Rentenversicherung klären lassen. Kommt der Prüfer zu dem Schluss, dass es sich um ein

sozialversicherungspflichtiges Beschäftigungsverhältnis handelt, können sie versuchen, eine Festanstellung einzuklagen. Sie riskieren aber auch, dass der Auftraggeber dann gleich das Beschäftigunbgsverhältnis beendet.

Für überzeugte

Freelancer kommt eine Prüfung durch die Rentenversicherung eher ungelegen. Allerdings lobt der

Bundesverband Freie Berufe (BFB), dass die Beweislast seit 2003 wieder bei der Rentenversicherung liegt. Von 1999 bis 2002 galt eine Beweislastumkehr. Damals musste der Freiberufler oder Selbstständige beweisen, dass er nicht abhängig beschäftigt war.

Wer bei Verdacht auf Scheinselbstständigkeit gut vorbereitet sein will, sollte

Vorkehrungen treffen. Im Grunde gelten dabei für Auftragnehmer dieselben Regeln wie für Auftraggeber:

- Gesellschaftsform wählen. Für Einzelunternehmen bietet sich die UG (haftungsbeschränkt) an.

- Wenn möglich immer für mehr als einen Auftraggeber arbeiten.

- Dienstvertrag vereinbaren.

- Dienste öffentlich anbieten und bewerben (Website, Flyer, Zeitungsannoncen etc. sowie Angebote an weitere Auftraggeber archivieren).

- Nachweis für nicht orts- und zeitgebundenes Arbeiten (Arbeitsprotokolle etc.).

- Phasen der Vollzeitbeschäftigung für einen einzelnen Auftraggeber kurz halten oder ganz vermeiden.

- Nutzung von Arbeitsmitteln des Auftraggebers vertraglich regeln und Nutzungsgebühr vereinbaren.

- Arbeiten wenn möglich im eigenen Büro oder im heimischen Arbeitszimmer.

Achtung: Rentenversicherungspflicht für Einzelunternehmer

Unternehmer, die regelmäßig keine versicherungspflichtigen Arbeitnehmer beschäftigen, sollten außerdem beachten, dass sie nach

§ 2 SGB VI immer versicherungspflichtig in der gesetzlichen Rentenversicherung sind.

Minijobber auf 450-Euro-Basis zählen in diesem Zusammenhang nicht als Arbeitnehmer.

Quelle:

anwalt.de, bwr-media.de, IHK Frankfurt/Main, Berufsverband Freie Berufe (BFB)

letzte Änderung W.V.R. am 10.06.2024

Autor(en):

Wolff von Rechenberg

Bild:

panthermedia.net / Dan Barbalata

|

Autor:in

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten.

Mehr Infos >>

Produktives Teamwork zahlt sich aus – das merken auch unsere Kunden, die überwiegend aus der Lebensmittelindustrie kommen. Für sie entwickeln und bauen wir komplexe Intralogistik-Lösungen und individuelle Einzelanlagen und Maschinen für Lagersysteme, Behälter- und Kartonfördertechnik, Rohrbahn- u... Mehr Infos >>

Produktives Teamwork zahlt sich aus – das merken auch unsere Kunden, die überwiegend aus der Lebensmittelindustrie kommen. Für sie entwickeln und bauen wir komplexe Intralogistik-Lösungen und individuelle Einzelanlagen und Maschinen für Lagersysteme, Behälter- und Kartonfördertechnik, Rohrbahn- u... Mehr Infos >>

Das Max-Planck-Institut für Biochemie (MPIB) in Martinsried bei München zählt zu den führenden internationalen Forschungseinrichtungen auf den Gebieten der Biochemie, Zell- und Strukturbiologie sowie der biomedizinischen Forschung und ist mit rund 28 wissenschaftlichen Abteilungen und For... Mehr Infos >>

Das Max-Planck-Institut für Biochemie (MPIB) in Martinsried bei München zählt zu den führenden internationalen Forschungseinrichtungen auf den Gebieten der Biochemie, Zell- und Strukturbiologie sowie der biomedizinischen Forschung und ist mit rund 28 wissenschaftlichen Abteilungen und For... Mehr Infos >>

PlanET Biogastechnik GmbH plant, entwickelt und konstruiert Biogasanlagen für Landwirtschaft sowie Industrie im nationalen wie auch internationalen Markt. Auf unserem erfolgreichen Weg brauchen wir dich als Verstärkung. Bringe deine Ideen bei uns ein und verwirkliche dich bei uns. In unserem fami... Mehr Infos >>

PlanET Biogastechnik GmbH plant, entwickelt und konstruiert Biogasanlagen für Landwirtschaft sowie Industrie im nationalen wie auch internationalen Markt. Auf unserem erfolgreichen Weg brauchen wir dich als Verstärkung. Bringe deine Ideen bei uns ein und verwirkliche dich bei uns. In unserem fami... Mehr Infos >>

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>  RS-Plan - Unternehmens- planung leicht gemacht:

RS-Plan - Unternehmens- planung leicht gemacht:  Der Excel-Baukostenrechner unterstützt Sie in der Kalkulation der Kosten Ihres Hausbaus mit einer detaillierte Kosten- und Erlösplanung. Zusätzlich bietet Ihnen dieses Excel-Tool einen Plan / IST-Vergleich sowie verschiedene andere Auswertungen.. Preis 30,- EUR Mehr Infos und Download >>

Der Excel-Baukostenrechner unterstützt Sie in der Kalkulation der Kosten Ihres Hausbaus mit einer detaillierte Kosten- und Erlösplanung. Zusätzlich bietet Ihnen dieses Excel-Tool einen Plan / IST-Vergleich sowie verschiedene andere Auswertungen.. Preis 30,- EUR Mehr Infos und Download >>

12.01.2016 18:27:57 - Gast

[ Zitieren | Name ]