![Fahrtkosten: Das sollten Arbeitnehmer und Arbeitgeber wissen]() Fahrtkosten

Fahrtkosten kann ein Arbeitnehmer sich vom Arbeitgeber ersetzen lassen oder von der Steuer absetzen. Für den Arbeitgeber sind Fahrtkosten von Mitarbeitern als Betriebskosten steuerlich absetzbar.

Wenn ein Arbeitnehmer ein

Beförderungsmittel benutzt, um dienstliche Wege zurückzulegen, entstehen ihm Fahrtkosten. Auf diesen Kosten soll er nicht sitzen bleiben. Wege, die durch die Arbeit veranlasst sind, lassen sich in drei Fälle unterteilen:

- Der tägliche Weg in die Firma und zurück nach Hause.

- Familienheimfahrten bei Wochenendpendlern (Doppelte Haushaltsführung).

- Wege zu Auswärtstätigkeiten im Auftrag des Arbeitgebers.

Diese Fahrten kann der Arbeitnehmer entweder als

Werbungskosten von der Steuer absetzen oder er bekommt sie vom Arbeitgeber erstattet.

Tägliche Fahrten zur regelmäßigen Arbeitsstätte (ab 2014 "erste Arbeitsstätte")

Kosten für den Arbeitsweg setzt der Arbeitnehmer über die

Pendlerpauschale ab. Dafür ermittelt er die Entfernung zur Arbeitsstelle. Dann kann er für jeden Tag, an dem er die Arbeitsstätte aufgesucht hat, pro Kilometer 30 Cent ansetzen, ab dem 21. Kilometer sind 38 Cent anzusetzen.

Dabei zählt die

Entfernung, nicht die gefahrenen Kilometer. Außerdem muss der Arbeitnehmer den kürzesten Weg wählen. Wer einen längeren Weg wählt, muss sich auf Nachfragen seines Finanzamtes einstellen und genau begründen können, warum der längere Weg beispielsweise die

Fahrtzeit verkürzt. Arbeitnehmer können die Pendlerpauschale nur bis zu einer Höhe von 4.500 Euro im Kalenderjahr in Anspruch nehmen. Das hat der Gesetzgeber in

§ 9 Abs. 1 Nr. 4 EStG so geregelt.

Anzeige

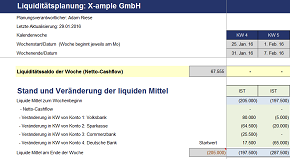

Mit dem RS-Plan erstellen Sie ganz einfach Ihre gesamte Unternehmensplanung

Mit dem RS-Plan erstellen Sie ganz einfach Ihre gesamte Unternehmensplanung, inkl. automatischer Plan-Bilanz und Kapitalflussrechnung. Die Planung kann für insgesamt 5 Jahre erfolgen. Neben detailierter Plan-G+V, Bilanz und Kapitalflussrechnung stehen fertige Berichte mit Kennzahlen und Grafiken zur Analyse des Unternehmens zur Verfügung.

Preis 119,- EUR mehr >>

Familienheimfahrten bei doppelter Haushaltsführung

Wer weit weg vom eigentlichen Wohnsitz arbeitet, kann ebenfalls die Pendlerpauschale in Anspruch nehmen. Der Arbeitnehmer kann in diesem Fall eine

Heimfahrt pro Woche von der Steuer absetzen. Voraussetzung: Er muss eine doppelte Haushaltsführung gemeldet haben. Auch hier gilt die einfache Entfernung. Der Anspruch gilt auch, wenn in Wirklichkeit gar keine Fahrtkosten entstanden sind, weil der Wochenendpendler beispielsweise eine kostenlose Mitfahrgelegenheit hat. Das hat im April 2013 der

Bundesfinanzhof (BFH) entschieden (Az. VI R 29/12).

Achtung! Übernimmt der Arbeitgeber die Fahrtkosten, geht auch der Steuervorteil auf ihn über. Der Arbeitgeber kann in diesem Fall keine Pendlerpauschale mehr absetzen.

Fahrtkosten im Rahmen einer Auswärtstätigkeit

Dienstfahrten übernimmt in der Regel der Arbeitgeber. Fahrtkosten seiner Mitarbeiter sind als Betriebsausgaben steuerlich absetzbar. Der Arbeitgeber kann dem Arbeitnehmer die realen Kosten ersetzen, die diesem entstehen, wenn er für Dienstfahrten sein eigenes Auto benutzt. Er kann aber auch mit

Kilometerpauschalen arbeiten. Das ist der einfache Weg, der sich durchgesetzt hat.

Standardisierte Kilometerpauschale

Folgende Kilometerpauschalen akzeptiert das Finanzamt anstandslos und ohne Nachweis:

- Auto: 0,30 Euro je Fahrtkilometer

- Motorrad oder Moped: 0,20 Euro je Fahrtkilometer

Tatsächliche Kosten berechnen

Will der Arbeitnehmer vom Arbeitgeber oder vom Finanzamt die tatsächlichen Kosten seiner Dienstfahrten ersetzt haben, berechnet er zunächst die

Gesamtkosten seines Fahrzeugs. Wichtig: Bei der

Berechnung des Wertverlustes muss der Arbeitnehmer eine Nutzungsdauer von sechs Jahren zugrunde legen. Er kann also 16,66 % des Kaufpreises als Wertverlust anrechnen.

Achtung! Diese Kosten müssen nachgewiesen werden. Das macht die Sache auch für den Arbeitnehmer aufwendig.

Von diesen Gesamtkosten kann der Arbeitnehmer

- den Anteil der Dienstfahrten ansetzen - entsprechend dem Anteil der Dienstfahrten an der Gesamtfahrleistung.

- eine individuelle Kilometerpauschale ansetzen, die er aus den Gesamtkosten geteilt durch die Gesamtfahrleistung eines Jahres ermittelt.

In beiden Fällen müssen Dienstfahrten anhand eines

Fahrtenbuchs nachgewiesen werden. Mit den Pauschalen werden grundsätzlich alle mit dem Betrieb eines Fahrzeugs verbundenen Aufwendungen abgedeckt (beispielsweise Aufwendungen für eine Garage, Kreditzinsen, Reifen, Fahrzeugpflege). Weiterhin decken diese Pauschalen auch Kosten bezüglich

Parkgebühren, sowie die Aufwendungen für Fahrzeug-Versicherungen.

Neben den

Kilometersätzen können auch nicht vorhersehbare Kosten, die während einer Dienstfahrt eines Arbeitnehmers mit dem eigenen Personenkraftwagen entstanden sind, steuerfrei erstattet werden. Hierzu gehören Aufwendungen zur Beseitigung von Unfallschäden, Aufwendungen infolge eines Schadens durch Fahrzeugdiebstahl.

Fahrtkostenabrechnung

In der Regel wird ein Unternehmen ein

standardisiertes Formular zur

Fahrtkostenabrechnung für seine Mitarbeiter bereit halten. Eine Fahrtkostenabrechnung sollte die folgenden Angaben enthalten:

- Grund/Anlass der Reise

- Reisedatum

- genutztes Verkehrsmittel

- gefahrene Kilometer bzw.

- Gesamtkosten

- ggf. Nachweis der Belege bei Nutzung öffentlicher Verkehrsmittel

- Name des Fahrers

- Bankverbindung des Antragstellers

- Datum des Antrags auf Fahrtkostenerstattung

- Unterschrift des Antragstellers

Fragen und Antworten

Wegen unregelmäßiger Arbeitszeiten fahre ich oft zwischendurch noch einmal nach Hause und habe daher den doppelten Arbeitsweg. Kann ich dann auch die doppelte Pendlerpauschale absetzen oder vom Arbeitgeber ersetzen lassen?

Nein. Die Pendlerpauschale ist eine Entfernungspauschale. Sie richtet sich nicht danach, wie oft ein Arbeitnehmer zwischen Wohnort und erster Tätigkeitsstätte pendelt.

Kann ich meine Fahrtkostenabrechnung auch nachträglich einreichen? Welche Frist gilt hier?

In vielen Unternehmen gibt es dazu tarifvertragliche Regelungen. Allgemein gilt die Gesetzliche Verjährungsfrist von drei Jahren gemäß § 195 des Bürgerlichen Gesetzbuchs (BGB). Für den öffentlichen Dienst formuliert § 3 Bundesreisekostengesetz eine Frist von sechs Monaten, in der die Fahrtkostenabrechnung vorliegen muss.

Wie viel Cent kann man in einer Reisekostenabrechnung absetzen?

Es ist möglich 30 Cent pro Kilometer abzusetzen. Seit 2022 besteht ebenso die Möglichkeit ab dem 21. Kilometer 38 Cent abzusetzen. Bei Motorräder besteht hingegen nur eine reduzierte Kilometerpauschale von 20 Cent pro Kilometer.

Kann man Firmenwagen und Kilometerpauschale nutzen?

Nein das ist nicht möglich. Die Kilometerpauschale darf nicht genutzt werden, wenn man nicht mit dem eigenen Fahrzeug unterwegs ist.

Die Reisekostenabrechnung muss dem Finanzamt vorgelegt werden - was gibt es zu beachten?

Es gibt für die Reisekostenabrechnung keine formalen Vorgaben, sodass Abrechnungen sowohl in Excel als auch handschriftlich erstellt werden können. Wichtig ist jedoch, dass jeder Ausgabenposten übersichtlich aufgelistet und durch Belege nachweisbar ist. Zudem müssen die Ausgaben im Zusammenhang mit einer beruflich veranlassten Auswärtstätigkeit glaubhaft nachgewiesen werden.

Quelle:

Rechnungswesen-Portal.de, Dejure.org, Lohnsteuerhilfeverein Vereinigte Lohnsteuerhilfe e.V.

letzte Änderung W.V.R. am 25.05.2024

Autor(en):

Wolff von Rechenberg

Bild:

Bildagentur PantherMedia / Alessandro Bianco

|

Autor:in

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten.

Mehr Infos >>

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT. Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.  Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten. Gerne veröffentlichen wir auch ihren Fachbeitrag im Themenbereich Lohn- und Gehaltsbarechnung. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. Informationen dazu erhalten Sie in der Rubrik "Mitmachen" >>.

Gerne veröffentlichen wir auch ihren Fachbeitrag im Themenbereich Lohn- und Gehaltsbarechnung. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. Informationen dazu erhalten Sie in der Rubrik "Mitmachen" >>.

Berlin gemeinsam besser, grüner und sauberer machen – das ist unsere Mission als größtes kommunales Entsorgungsunternehmen Deutschlands. Dafür suchen wir engagierte Persönlichkeiten. Für unseren Geschäftsbereich Controlling / Finanz- und Rechnungswesen suchen wir am Standort Ringbahnstraße befris... Mehr Infos >>

Berlin gemeinsam besser, grüner und sauberer machen – das ist unsere Mission als größtes kommunales Entsorgungsunternehmen Deutschlands. Dafür suchen wir engagierte Persönlichkeiten. Für unseren Geschäftsbereich Controlling / Finanz- und Rechnungswesen suchen wir am Standort Ringbahnstraße befris... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Im Auftrag unseres Kunden suchen wir eine Teamleitung Rechnungswesen (m/w/d) für ein mittelständisches IT-Beratungsunternehmen. Das Beratungsunternehmen umfasst sechs Geschäftsbereiche und beschäftigt insgesamt rund 145 Mitarbeitende. Der Hauptsitz liegt in Sachsen, ergänzt durch weitere ... Mehr Infos >>

Im Auftrag unseres Kunden suchen wir eine Teamleitung Rechnungswesen (m/w/d) für ein mittelständisches IT-Beratungsunternehmen. Das Beratungsunternehmen umfasst sechs Geschäftsbereiche und beschäftigt insgesamt rund 145 Mitarbeitende. Der Hauptsitz liegt in Sachsen, ergänzt durch weitere ... Mehr Infos >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>  Gern erstellen wir Ihnen Ihr Excel- Tool nach Ihren Wünschen und Vorgaben. Bitte lassen Sie sich ein Angebot von uns erstellen.

Gern erstellen wir Ihnen Ihr Excel- Tool nach Ihren Wünschen und Vorgaben. Bitte lassen Sie sich ein Angebot von uns erstellen.

09.09.2015 16:07:31 - Volker Schneidereit

[ Zitieren | Name ]